たっちゃんの配当金生活は基本的には長期投資をモットーとしていますので、日々の取引回数はあまり多くありません。それでも、下記の投資ルールに定めているようなポートフォリオのリバランスをする必要が生じた時と、優待変更・増減配などでどうしても売買したい銘柄がある時は売買するようにしています。

このページでは、配当金生活のたっちゃんが実際に2018年中に売買した銘柄を時系列でご紹介しています。興味のある方は、私がどういう銘柄を売り買いしているのかということをご覧いただければと思います。

なお、記事の長さの関係で2019年の売買については、別のページとなっています。2019年の売買に興味のある方は、下記ページも合わせてご覧いただければ幸いです。

目次

- 1 配当金生活のポートフォリオ たっちゃんの売買記録

- 1.1 2018年12月21日の売買 国内株・米国株大コケで今年はじめてのリバランス

- 1.2 2018年12月13日&17日の売買 [7596]魚力の優待が多すぎるのでお別れ

- 1.3 2018年12月5日の売買 航空系2社の優待がロクに使えない!?

- 1.4 2018年7月12日の売買 [2903]シノブフーズが優待を超大改悪へ

- 1.5 2018年6月22日の売買 [9876]コックスが優待を超大改悪へ

- 1.6 2018年6月21日の売買 [6082]ライドオン・エクスプレスが爆上げ

- 1.7 2018年5月31日の売買 [8960]ユナイテッドアーバンの投資法人債償還

- 1.8 2018年5月16日の売買 [2719]キタムラがTOBで上場廃止へ!?

- 1.9 2018年4月9日の売買 [8973]積水ハウスレジで端数が生じる!?

配当金生活のポートフォリオ たっちゃんの売買記録

この記事では、たっちゃんが2018年4月以降に行った売買を、時系列でご紹介することにしたいと思います。最も新しい売買を一番上に表示しています。実際に売買した銘柄の紹介ページへのリンクも貼ってありますので、興味のある方は合わせてご覧いただければと思います。

2018年12月21日の売買 国内株・米国株大コケで今年はじめてのリバランス

2018年は12月に入って国内株式・米国株式が大コケとなってしまっていますね。重複を避けるため、ポートフォリオのリバランスのルールは再掲しませんが、2018年に入ってはじめて、ポートフォリオのリバランスの基準にひっかかりましたので「株式購入・債券&リート売却」のリバランスを行うことにしました。今回は、購入・売却銘柄数が多いので、個々のコメントは割愛したいと思います。

ちなみに、最近話題のあの通信会社の上場騒ぎを見て、もうあの会社と関わるのはやめようと思いましたので、このついでにあの通信会社の社債を売って、個人向け国債を買い増ししています。

2018年12月21日に売買した18銘柄

- 売:[1566]上場インデックスファンド新興国債券:45口 → 25口

- 売:[1677]上場インデックスファンド先進国債券:50口 → 20口

- 売:ソフトバンク社債:500万円 → 0

- 売:[3269]アドバンス・レジデンス投資法人:5口 → 4口

- 売:[3309]積水ハウスリート投資法人:26口 → 20口

- 売:[8977]阪急リート投資法人:11口 → 9口

- 買:[AGG]iシェアーズ米国総合債券ETF:507口 → 592口

- 買:[DVY]iシェアーズ米国好配当株式ETF:311口 → 403口

- 買:個人向け国債:3,750万 → 4,200万

- 買:[2752]フジオフードシステム:200株 → 300株(3名義)

- 買:[2914]日本たばこ産業:400株 → 500株(3名義 200+200+100)

- 買:[4319]TAC:100株 → 2,000株

- 買:[4668]明光ネットワークジャパン:200株 → 300株(3名義)

- 買:[5959]岡部:200株 → 300株(3名義)

- 買:[7284]盟和産業:新規 400株

- 買:[7751]キヤノン:300株 → 400株

- 買:[8905]イオンモール:200株 → 300株(3名義)

- 買:[9873]日本KFCHD:200株 → 300株(3名義)

2018年12月13日&17日の売買 [7596]魚力の優待が多すぎるのでお別れ

前回の売買は5ヶ月ぶりの売買だったのですが、今回は約1週間の間隔という短い期間の売買となります。

今回の売買のきっかけとなったのは、首都圏を中心に駅ビルなどで魚屋さんを経営している[7596]魚力です。この会社自体は個人的には結構気に入っており、高配当銘柄であれば買い増ししても良いのでは?と思うのですが、2018年9月権利確定分から株主優待が復活したことにより、株価が上昇して高配当株式ではなくなっています。

それならば、その株主優待はどうか?というと、下記の記事でご紹介しているように株主優待の内容自体には満足しているのですが、優待が事前の予告なしに株主の住所に冷凍便で届いてしまうのがちょっと困った事なのです。つまり、個人名義の分は優待が自宅に届くのですが、会社名義の分は会社の住所に届いてしまうのです。

また、個人名義の方の[7596]魚力の優待の方は、味の方には全く不満はなかったのですが、下記のツイートでご紹介しているように我が家では私しか明太子を食べる人がおらず、毎日毎日明太子ご飯にしても全然なくならないという明太子地獄と化してしまっています。家族みんなで食べるという方であれば、おすすめできるのですがこれはさすがに苦しいので、この機会に同社の株式は個人名義分も売ってしまうことにしました。

[7596]魚力からの400gの明太子の切子の株主優待。我が家では私しか食べる人がおらず、ここ4日で7食も食べているのに全然無くなりません。味は悪くないと思うのですが、ここまで明太子地獄になるくらいならもう全株売っちゃった方が良いかも!?

[7596]魚力 優待紹介ページ: https://t.co/jO8Fzig6ji pic.twitter.com/ZssKlbIkG4— 高配当株で配当金生活 – たっちゃん (@TategakiTac) 2018年12月17日

2018年12月13日&17日に売買した3銘柄

- 売:[7596]魚力:200株 → 0株

- 買:[3196]ホットランド:200株 → 300株(3名義へ)

- 買:[9873]日本KFCHD:100株 → 200株(2名義へ)

2018年12月5日の売買 航空系2社の優待がロクに使えない!?

前回の売買が7月12日なのでもう5ヶ月近く売買を行っていませんでした。最近は1日単位で見ると相場が荒れる事も多いのですが、1ヶ月単位で見ると結果的にPFの価格推移が安定しているので、リバランスを行うチャンスは1回もありませんでしたね。

さて、実は2018年の秋から[9202]ANAHDの株主優待がこっそり改悪になっていた事をご存知でしょうか?今までは、年末年始などの超繁忙期以外は、株主優待運賃の空席状況が普通運賃の空席に連動していたのですが、これが独自の設定となり、特に「プレミアム株主優待運賃」の空席が超渋くなってしまいました。

また、航空系2社の株主優待は「普通運賃からの半額」ということになっているのですが、そもそも最近は定期的に普通運賃値上げの改定がなされており、今となってはこの「普通運賃からの半額」という設定自体が全然美味しくなくなってしまいました。

それに加え、我が家は年に何回か東京に帰省しているのですが、子連れ旅行だと新幹線が意外に楽だということにも気づいたので、この機会に航空系2社は売ってしまうことにしました。ちなみに、今の株主優待制度でも「平日に急にお仕事などで羽田発を使うことが多い」という方であれば、役に立つのではないかと思います。

今回は、[9201]日本航空と[9202]ANAHDなど3銘柄を売却し、嫁から要望のあった[2305]スタジオアリスと[7545]西松屋チェーンを買い増し、そして、最近優待が倍増となった[3397]トリドールHDの買い戻しなどを行いました。

2018年12月5日に売買した9銘柄

- 売:[2675]ダイナックHD:300株 → 100株

- 売:[9201]日本航空:300株 → 100株

- 売:[9202]ANAHD:200株 → 0株

- 買:[2305]スタジオアリス:100株 → 200株(2名義へ)

- 買:[3397]トリドールHD:200株(2名義/再購入)

- 買:[7545]西松屋チェーン:100株 → 300株(3名義へ)

- 買:[8316]三井住友HD:100株 → 200株

- 買:[8591]オリックス:200株 → 300株(3名義へ)

- 買:[3279]アクティビアプロパティーズ:1口(再購入)

2018年7月12日の売買 [2903]シノブフーズが優待を超大改悪へ

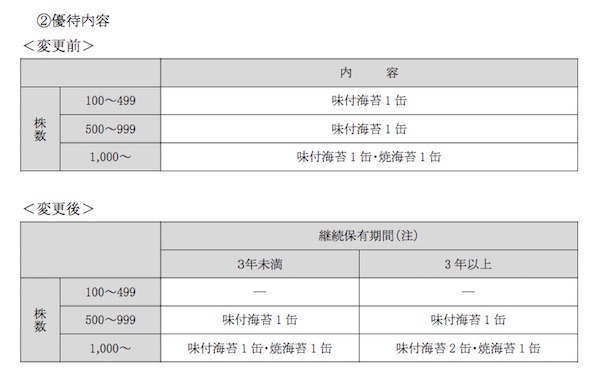

100株~の優待が、500株~に変更になってしまいました。

私たっちゃんの地元関西エリアではおにぎり・サンドイッチなどの製造でおなじみの[2903]シノブフーズ。おにぎりに強い同社らしく、その株主優待は「有明産ののり」でありまして、最低投資単位も7万円台であることから、我が家では評判の良い優待でした。

しかしながら、この優待は来年2019年3月権利確定分から最低500株の保有が必要となります。優待の内容自体は悪くはないのですが、500株保有してまで権利を取るものではありません。また、配当利回り面で魅力があるというわけでもないので、ここで一旦お別れすることにしました。

今回は、最近の国内株式の不調のせいで、他の投資クラスに比べて国内株式だけが大きく凹んでいましたので、この機会に以下の銘柄たちを売買することにしました。

2018年7月12日に売買した9銘柄

- 買:[2685]アダストリア:200株 → 300株(3名義へ)

- 買:[2686]ジーフット:200株 → 300株(3名義へ)

- 買:[2752]フジオフードサービス:200株(2名義/新規)

- 買:[2914]日本たばこ産業:300株 → 400株

- 買:[7201]日産自動車:200株(新規)

- 売:[1566]上場インデックスファンド新興国債券:49口 → 43口

- 売:[2903]シノブフーズ:100株 → 0株

- 売:[3226]日本アコモデーションファンド:3口 → 2口

- 売:[8967]日本ロジスティクスファンド:8口 → 7口

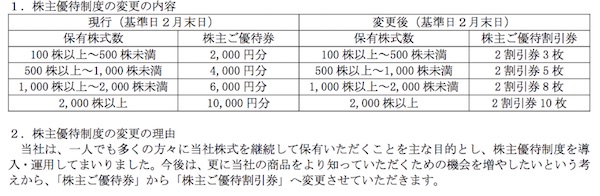

2018年6月22日の売買 [9876]コックスが優待を超大改悪へ

業績ダメ企業の優待大改悪は過去にも何度となく見た光景です。

イオン[8267]の子会社で、カジュアル衣料専門店の[9876]コックス。業績は万年イマイチで、過去5年中4年が営業赤字という散々な会社でした。ただ、自社商品券の優待利回りが8%程度もありまして「優待券でゲットできるのであれば、良い商品が色々ある。」と家族の評判も良かった事から、以前から保有していた銘柄でした。

しかしながら、同社のような業績が超イマイチな優待銘柄には、改悪がつきものです。過去には[2769]ヴィレッジ・ヴァンガードの優待改悪が印象に残っていますが、それはそれとして、2,000円の商品券から20%の割引券に優待が改悪された同社にはもう用はなく、残念ながら全株損切りということにしました。代わりに兼ねてから買い増ししたかった[8591]オリックスを購入しています。

2018年6月22日に売買した2銘柄

- 買:[8591]オリックス:100株 → 200株(2名義へ)

- 売:[9876]コックス:700株 → 0株

2018年6月21日の売買 [6082]ライドオン・エクスプレスが爆上げ

銀のさらなどの宅配のお寿司で有名な[6082]ライドオン・エクスプレス。2ヶ月前には株価は3桁をつける場面もあったのですが、一部のお店で「いきなりステーキ」の宅配サービスを始めると発表したことなどの要因があって、株価は急騰。たったの2ヶ月で株価は倍になってしまいました。

こういう時、キープするべきか、売ってしまうべきかは迷う方が多いと思います。ただ、私の場合は優待銘柄は2名義以上保有していることが多いんですよね。ということで、株価が倍になったら半分を売るという戦略を使いやすいのです。この機会に半分を売って、半分は持ち続けることにしました。

そのほか、この機会にポートフォリオのバランスを整えようと思いまして、以下5銘柄の売買を行っています。最近は、株式もリートも比較的堅調なので、債券だけが凹んでいました。

2018年6月21日に売買した5銘柄

- 買:[1566]上場インデックス新興国債券:44口 → 49口

- 買:個人向け国債:3,700万円 → 3,750万円

- 売:[6082]ライドオン・エクスプレス:200株 → 100株

- 売:[8132]シナネン:200株 → 100株

- 売:[3282]コンフォリア・レジデンシャル投資法人:5口 → 4口

2018年5月31日の売買 [8960]ユナイテッドアーバンの投資法人債償還

国内リートの中では大手の1つである[8960]ユナイテッド・アーバン投資法人。私のポートフォリオでは、SMBC日興証券で販売された同法人の投資法人債(株式会社でいう社債のようなもの)を100万円分保有していましたが、この法人債が5月31日で償還となってしまいました。

本来であれば、国内債券が償還された場合は、そのまま国内債券に再投資というのが王道だとは思うのですが、この機会にポートフォリオのバランスを整えるために、ついでに以下の商品を売買することにしました。今回の売買のあとは「株式:債券:リート=38:38:24」「国内:海外=1:1」の投資比率をほぼ守れています。

2018年5月31日に売買した5銘柄

- 買:[1677]上場インデックス先進国債券:40口 → 50口

- 買:[2511]外国債券・シティ世界国債インデックス(為替ヘッジなし):500口 → 820口

- 買:[GIS]ゼネラルミルズ:新規銘柄 107株

- 売:[3269]アドバンス・レジデンス投資法人:6口 → 5口

- 償:[8960]ユナイテッド・アーバン投資法人債:100万円 → 0円

2018年5月16日の売買 [2719]キタムラがTOBで上場廃止へ!?

2018年5月15日に、株主優待目当てで長年保有していた銘柄である[2719]キタムラが、TSUTAYAなどでおなじみのCCC系の会社によるTOBで子会社化→上場廃止予定であると報じられました。

こういう時は、上場廃止までの期間はTOB価格(今回の場合は1,230円)のちょっと下で推移することが多く、市場で売ってしまわない方が利益が膨らむことが多いのですが、とはいえ、最後の最後まで待つというのも面倒なので、さっさと売ってしまうことにしました。結果的に1,228円で売れましたので、悪くはない取引だったと思います。

それはともかくとして、最近は私の保有している国内株式・国内リートが好調な一方で、通信・電力・生活必需品を主力とする海外株式が絶不調、そして海外債券も不調でした。ということで、今回の[2719]キタムラの売却を機に以下の銘柄の売買を行い、資産のバランスを整えています。

2018年5月16日に売買した8銘柄

- 買:[1566]上場インデックス新興国債券:39口 → 44口

- 買:[1677]上場インデックス先進国債券:30口 → 40口

- 買:[HDV]iシェアーズ米国高配当株式ETF:495口 → 601口

- 売:[2719]キタムラ:100株 → 0株

- 売:[9142]九州旅客鉄道:200株 → 0株

- 売:[9505]北陸電力:600株 → 300株

- 売:[3309]積水ハウスリート:33口 → 26口

- 売:[9282]いちごグリーンインフラファンド:8口 → 6口

2018年4月9日の売買 [8973]積水ハウスレジで端数が生じる!?

2018年2月以降、株価・為替の変動は比較的大きくなっていますが、それでも株式・債券・リートが上がったり下がったりを繰り返しているだけなので、リバランスを行うほどの変動にはなっていません。

それはさておき、私が投資しているリートの中で金額の最も大きい銘柄である[8973]積水ハウス・レジデンシャル投資法人が、2018年5月1日に同じ[1928]積水ハウス系のリートである[3309]積水ハウスリート投資法人と合併することになっています。

2銘柄が合併する時は、合併比率の関係で端数が生じてしまうことがあります。その場合は、1口に満たない端数の分のお金は郵便局で現金に替えることのできる「振替払出証書」で届くことが予想されます。

私の調べたところによると、この証書は法人名義で10万円を超えると換金が一気にややこしくなります。過去に[8984]大和ハウスリート投資法人で117,441円を受け取る時に、わざわざ法務局まで行って登記簿謄本をとったりするなど、かなり面倒だったんですよね。

今回の合併の場合は、[8973]積水ハウス・レジデンシャル投資法人の投資口価格の水準の関係で端数が10万円を超えることはないと思います。

ただ、普通に「振替払出証書」を郵便局に持っていくだけでも面倒なので、合併後の新生・積水ハウスリート投資法人の投資口数に端数が生じないように、[8973]積水ハウス・レジデンシャル投資法人の投資口の買い増しを行いました。これで、合併があっても合併後の口数がちょうど整数になります。そのついでに他2銘柄も売買し、ポートフォリオのバランスを整えていました。

2018年4月9日に売買した3銘柄

- 買:[8973]積水ハウス・レジデンシャル投資法人:18口 → 20口

- 買:[1555]上場インデックスファンド豪州リート:4,130口 → 4,310口

- 売:[9470]学研ホールディングス:100株 → 0株